>>5分でさくらインターネットのサービスがわかる!サービス紹介資料をダウンロードする

インボイス制度が始まると、端数処理の方法が変わります。

端数処理とは、請求書の作成時に消費税の計算によって 1円未満の端数が出た際、切り捨てや切り上げ、四捨五入で端数を処理することです。

「インボイス制度で端数処理の方法がどのように変わるのか?」と疑問に思っている人もいるのではないでしょうか。

今回の記事では、端数処理のルールの変更点や計算方法、適格請求書(インボイス) の表記方法や注意点について、株式会社SoLabo 代表取締役 田原 広一が解説していきます。

インボイス制度によって消費税の端数処理のルールが変わる

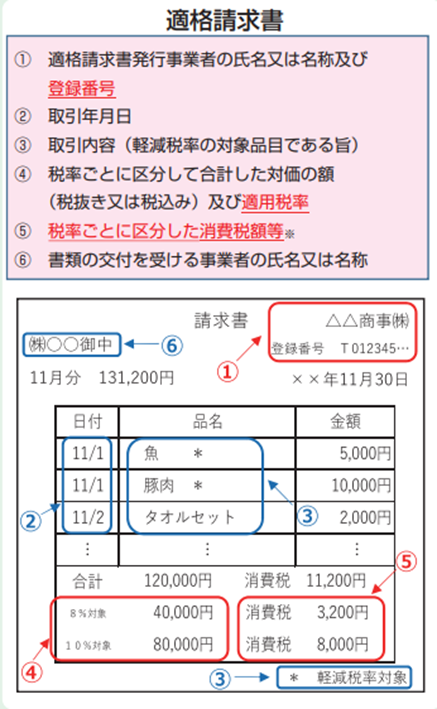

インボイス制度によって消費税の端数処理のルールが変わります。インボイス制度が始まると、適格請求書に「税率ごとに区分した消費税額等 」の記載が必要になるからです。

【適格請求書の例】

標準税率対象と軽減税率対象が、1つの適格請求書上に両方存在する場合、税率ごとの合計金額それぞれに端数処理を 1回ずつおこなうルールが定められました。

従前の区分記載請求書では、消費税額等の記載が必須ではありませんでした。そのため、商材ごとに消費税を算出し端数処理をおこなったうえで、それらを足し合わせた金額を消費税の総額として記載しても問題なかったのです。

しかし、インボイス制度によって「税率ごとに区分した消費税額等」などの記載が必須になったため、このような端数処理のルールが定められました。

くわしくは、日本税理士会連合会公式サイト内の「適格請求書等保存方式(インボイス制度)」ページ で、「端数処理」の項目を確認しましょう。

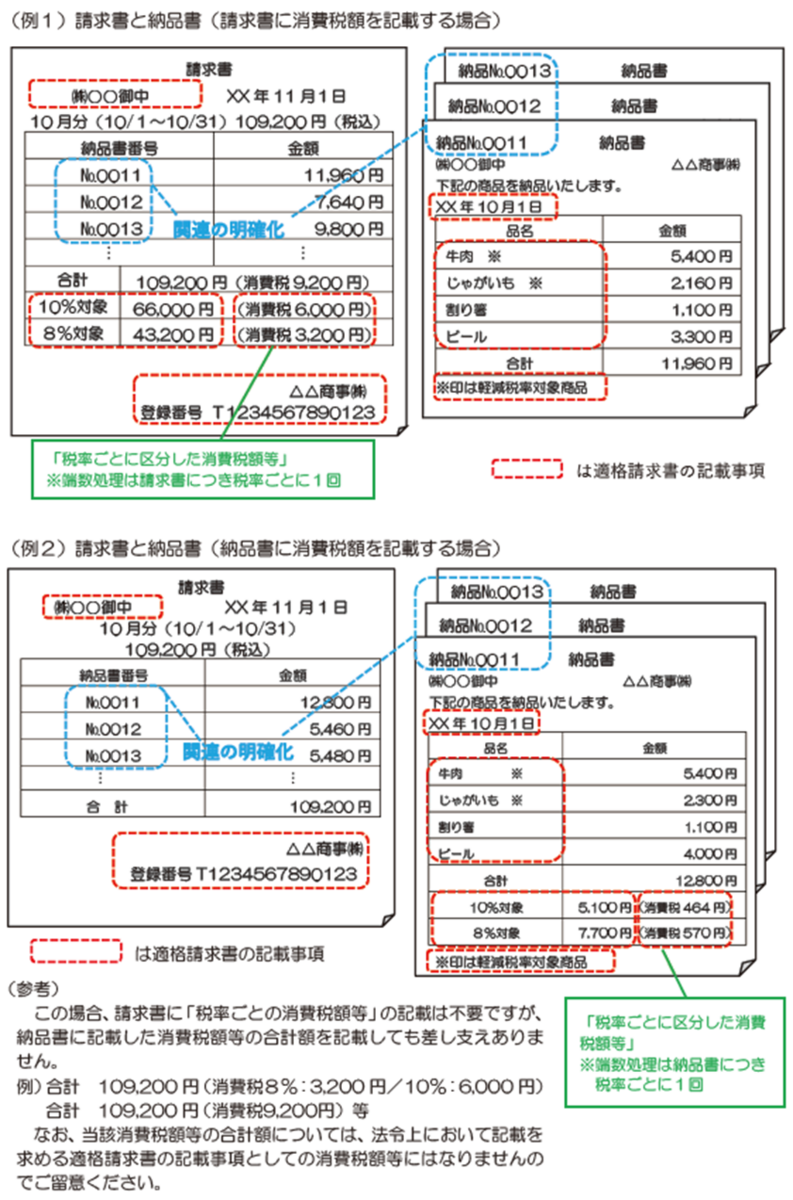

複数の書類による端数処理の対応

適格請求書とは、一定の記載事項が明記された請求書や納品書などの書類のことをいいます。「請求書」と「納品書」など、納品書番号などによって相互の関連が明確化された複数の書類を用いる場合、適格請求書に求められる記載事項をそれぞれの書類で網羅する必要はありません。書類全体で網羅できていれば、それらの複数書類を併せて、1つの「適格請求書」として認められます。

つまり、単数処理までおこなって算出した「税率ごとに区分した消費税額等」の記載は、いずれか1つの書類に記載すればよいということです。

【請求書と納品書】

端数処理は納品書の場合でも同様に、1枚あたり各税率に 1回ずつおこないます。納品書で端数処理をおこなっている場合、請求書では金額を合算するのみで処理ができます。

なお、納品書など複数の書類が記載事項を満たしていない場合は、1つの適格請求書として認められないため留意しましょう。

会社設立時のメールアドレス作成なら「さくらのメールボックス」

>>サービスの詳細を見てみる

インボイス制度によって端数処理の計算方法も変わる

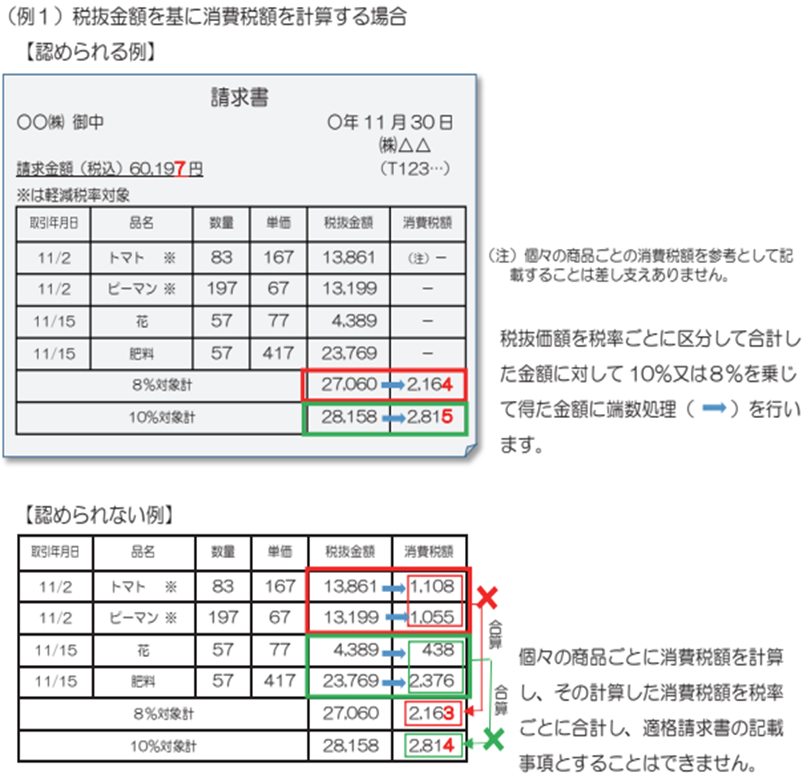

インボイス制度によって端数処理の計算方法も変わりました。インボイス制度開始前の区分記載請求書と異なり、商材ごとの消費税額を計算し、税率ごとに合計することができないからです。

【税抜金額を基に消費税額を計算する場合】

たとえば、インボイス制度では、各税率の商材を合計した税抜金額に、8% または 10%を掛ける端数処理が認められます。一方で、商品ごとに 8% または 10% を掛け、各税率で合計した金額の端数処理をおこなうことは認められません。

なお、端数処理の計算方法は、切り捨て、切り上げ、四捨五入があり、任意で端数処理を決めることができます。詳細は、国税庁公式サイト「適格請求書等保存方式の概要ーインボイス制度の理解のためにー」で把握しておきましょう。

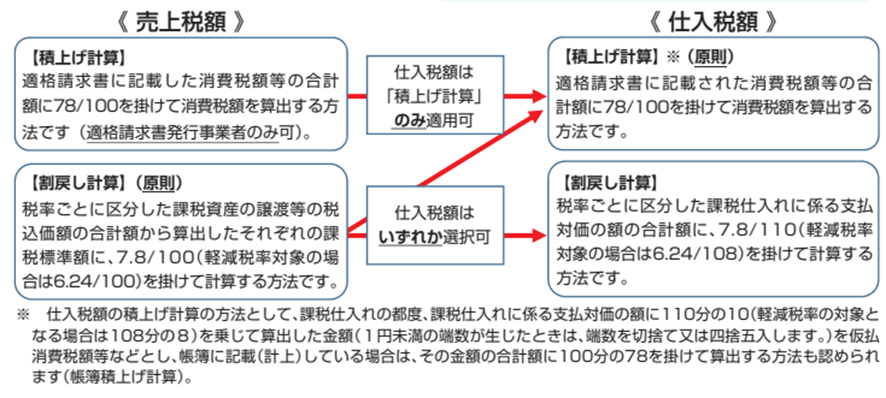

仕入税額の消費税の計算方法は原則積上げ計算になる

続いて、実際に納付する消費税額の端数処理を解説します。

3種類があります。

- 「総額計算」…すべての取引を合計し、その取引の合計金額から消費税額を求める方法

- 「積上げ計算」…適格請求書に記載のある消費税額を直接合計し計算する方法

- 「割戻し計算」…適用税率ごとの取引総額から消費税額分を割戻して計算する方法

従来の制度においては、売り手として支払う売上税額、買い手として支払う仕入税額ともに、「総額計算」を原則とし、特例として一定の条件を満たした場合に「積上げ計算」を認めていました。

インボイス制度下では、この計算方法が変わりました。

まず、仕入税額の計算方法は、原則「積上げ計算」になります。

「積上げ計算」では、交付されたインボイスなどの請求書に記載されている消費税額のうち、課税仕入れにかかる部分の合計金額に「100分の78」をかけて仕入税額金額を出します。

- 「積上げ計算」…記載された消費税の合計額×78/100

ただし、売上税額を「割戻し計算」で算出している場合のみ、特例として仕入税額を「積上げ計算」「割戻し計算」のいずれかで算出することが可能になります。

「割戻し計算」では、課税仕入れにかかる支払金額を税率ごとの合計金額に「110分の7.8」(軽減税率の場合は「108分の6.24」)を掛けて算出します。

- 「割戻し計算」…課税仕入れの金額×7.8/110(軽減税率の場合は「6.24/108」)

消費税の計算方法について知りたい場合は、国税庁「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」の「Ⅴ 適格請求書等保存方式の下での税額計算」から確認できます。

インボイス制度に対応した経理システムへの変更を検討する

これまで解説してきたように、インボイス制度によって消費税の端数処理のルールや記載事項などに変更が生じています。そのため、インボイス制度に対応した経理システムの変更を検討する必要があります。

たとえば、インボイス制度が始まると適格請求書の記載事項が増えるため、既存のシステムでは請求書の仕様変更に対応できない可能性があります。使用している会計システムがインボイス制度に対応していない場合、システムの変更や改修をおこなう必要があります。

また、適格請求書などに記載の不備があると、仕入税額控除を適切に受けられません。そのため、交付された適格請求書に登録番号、消費税区分などが記載されているか確認する必要があります。記載内容に不備があった場合は、発行した取引先に修正した適格請求書の発行を依頼しなければなりません。

なお、インボイス制度に対応するために掛かる経費は、補助金の対象になる場合もあります。これからインボイス制度に向けて設備やシステムの準備を検討している場合は、利用できる補助金がないか確認してみてください。

特集

特集